Я часто задумывалась над этим и в итоге, множество раз тестируя, я разработала свой чек-лист по которому я определяю, насколько идея выгодна, и стоит ли она большого внимания и реализации.Чек-лист:

Чек-лист:

Шаг 1

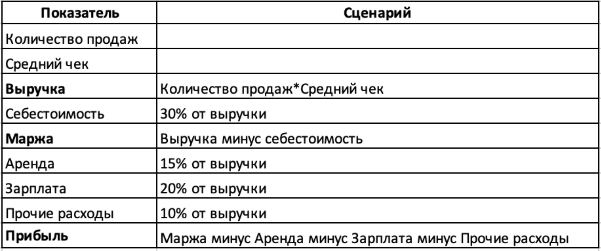

Составьте финансовую модель - это такая таблица, в которой большинство данных - не цифры, а взаимосвязанные формулы.

Например, Вы думаете об открытии ресторана. Давайте возьмем статистику любого успешного ресторана:

- Аренда должна составлять 10-15% от оборота

- Зарплата - не более 20% от оборота

- Себестоимость продукции - не более 30% от оборота

- Прочие расходы 10-15% от оборота

Если прибыль составляет 25% - это хорошая прибыль, если 30% - это великолепная прибыль.

Основываясь на этих данных мы вносим в финансовую модель формулы:

Посмотрите, здесь Вы меняете только Количество продаж и Средний чек – это как раз те показатели, на которые Вы можете влиять.

Если у Вас бизнес в другой сфере, Вы можете выявить размер переменных затрат в доле от выручки. А Ваши постоянные затраты Вы можете внести суммой, они не будут зависеть от выручки.

В идеале, финансовая модель должна включать следующие данные:

- Воронка продаж;

- Выручка;

- Расходная часть;

- Прибыль;

- Оборотный капитал;

- Деньги;

- Баланс;

- Собственный капитал.

Шаг 2

Вносим данные в финансовую модель по 3 сценариям:

- Пессимистичный;

- Реалистичный;

- Оптимистичный.

В пессимистичном сценарии рассматривается вариант, когда компания как минимум достигает точку безубыточности или выходит на минимальную норму прибыли.

Реалистичный сценарий рассматривает возможности компании на данный момент, то есть чего компания сможет достичь, имея текущие ресурсы, текущую команду, если эффективно поработать.

И оптимистичный сценарий рассматривает ситуацию, когда вы используете больше ресурсов, чем имеете на данный момент, например, расширяете ассортимент, увеличиваете команду, повышаете квалификационные требования к своей команде.

Шаг 3

Как только Вы составите финансовую модель своего бизнеса, Вы можете играть с ней, меняя данные. На этом этапе мы можем проанализировать какие показатели влияют на прибыль компании. Например, что будет, если конверсия в продажу у вас составит 5%, а что если 10%? Что будет, если средний чек вырастет на 1000 рублей? Что будет, если себестоимость товара увеличится?

Шаг 4

Рассчитываем показатели: NPV, IRR, Рay back period.

NPV – накопленный дисконтированный денежный поток – он показывает, сколько денег принесет проект с учетом того, что деньги обесцениваются во времени.

Представьте, что у Вас есть 10 миллионов рублей и Вам предлагают вложить эту сумму в проект на год. Какую сумму Вы захотите получить?

Через год на 10 миллионов рублей можно будет купить меньше, чем сегодня, поскольку цены растут и деньги обесцениваются. Поэтому через год Вы, как инвестор, захотите получить обратно не 10 миллионов, а 10 плюс компенсацию за обесценение денег плюс процент прибыли за пользование деньгами (то есть получить дополнительный доход).

Если NPV положительный, значит проект вернет вложенные в него средства и обеспечит доход инвестору даже с учетом того, что деньги обесценятся.

Процент компенсации за обесценение денег называют ставкой дисконтирования.

IRR

- это внутренняя норма доходности, то есть процент доходности, по достижении которого инвестор получит прибыль. IRR дает представление о том, какая максимальная ставка кредита может быть принята для того, чтобы проект не был убыточным.

Можно рассчитать лишь один показатель: или NPV или IRR, так как каждый из них дает понимание выгодности проекта/направления.

И наконец третий необходимый показатель -

Рay back period

– это срок окупаемости проекта, то есть период, когда накопленный дисконтированный денежный поток становится положительным. Это месяц, когда все вложенные инвестиции «отобьются» деньгами и проект выйдет на окупаемость.

Хотите получить шаблон финансовой модели и шаблон для расчета NPV и IRR в Excel? Напишите мне на почту

ceo@trainings.kg

Еще больше информации на нашем курсе: